可持續的房地產投資信託基金?

2017 年 09 月 28 日

2003年,房委會因面對嚴重財政困難,宣布把轄下100萬平方米零售設施及約10萬個泊車位,並於2005年成功將資產分拆出售予領展(前稱領匯)房地產投資信託基金(Real Estate Investment Trust,簡稱房託基金)。筆者對房託基金有數點觀察,則值得與各位分享。

顧名思義,房託基金證券就如一般的上市證券一樣,投資者可於股票市場公開買賣相關證券或基金單位。與直接買賣物業相比,投資者可以獲得更高的流動性,投資門檻則相對降低。

1961年,首間房託基金於美國上市,隨著多年發展,美國現時是全球最具寬度和深度的房託市場 。根據普華永道2017年5月的資料顯示,總共有191個房託基金於美國掛牌,總市值超過9, 685億美元 。

本港由於起步較遲,同期只有10個房託基金擁有上市地位,市值合共約303億美元,當中領展的市值已經佔約170億美元。

根據本港的《房地產投資信託基金守則》指出,“(房託)基金旨在向持有人提供來自房地產的租金收入的回報” ,因此《守則》在收入來源及派息比例上均設有規定,確保大部分收入將會分派予投資者。

由於房託證券所產生的現金流相對穩定,有關投資產品備受機構投資者以及散戶青睞。安永引述研究指出,機構投資者正逐漸接納與房地產相關的產品,約54%的投資者表示願意於未來12個月作出投資 。以領展為例,其股東不乏海外退休基金以及跨國資產管理公司。

可持續的發展和監管

房託基金證券的原意在於向投資者提供穩定的現金流,而非透過資產增值及出售的方式為投資者創造價值。因此綜觀不同地方對房託基金的監管制度,不難發現各地監管機構為保障投資者的長遠利益,都有對房託基金作出一系列限制,尤其是與出售物業的相關限制,避免對房地產市場造成太大波動。例如,新加坡當局為防止房託基金過度買賣物業,當地的監管制度設有條文規管基金的投資行為:

(a) 每年不超過百分之十的營業額來自租金、利息或股息以外的收入 ;

(b) 房託管理人按表現所收取的費用應清楚列出,有關費用架構如何鼓勵管理人提升基金的長遠利益,並且不會鼓勵管理人承擔過量的短期風險 。 有關費用亦不能與房託基金的總收入(Gross Revenue)掛勾 ;

美國的監管框架亦要求當地的房託基金須就出售“投機性物業(Dealer property)”,即持有物業的目的是作為恆常業務而出售予其他客戶之用的時候,就相關盈利繳交100%的懲罰性稅項 。

認購有關基金單位的投資者能夠獲得穩定的回報之外,房託基金亦有助當地發展一個更高效率的租務市場。透過具經濟規模的管理,作為業主的機構投資者能夠較容易配對租客的需求,甚至擁有更大誘因為市場增加房地產的供應。

根據彭博新聞報導,跨國資產管理公司黑石集團於2012年創立的Invitation Homes是現時全美規模最大的業主,持有超過50,000個物業。連同其它對沖基金、私募基金及房託基金等,當地機構投資者已集資逾200億美元,並購買約200,000所物業以進行翻新工程及安置租客,對促進租賃市場有積極作用。

英國房地產市場亦長年面對建屋量不足的問題,尤其近年樓價節節上升,令一般市民難以置業。因此,當地政府需要透過修改全國規劃政策框架以鼓勵租住房屋的發展,即所謂的Built-to-Rent Housing ,並引入具競爭性的稅務架構以鼓勵行業發展。經過數年的擴張期,英國發展商開始將其旗下物業分拆,以房託基金的形式上市集資,進一步擴大市場規模 。

近年,各地先進經濟體在經歷2008年的金融海嘯後,以往「季報式資本主義」(Quarterly Capitalism)只追求短期回報的模式,備受質疑 。要求企業履行社會責任的呼聲此起彼落,而投資於可持續、負責任及具影響力(Sustainable, Responsible and Impact, SRI)資產的金額亦錄得比傳統資產管理更大的升幅。2014年,投放於SRI資產的金額已達21.4萬億美元

政府理應重新審視本港房地產信託市場的定位,並適時檢討本港《房地產投資信託基金守則》的細節,以重新平衡股東和公眾的利益。

金發局的研究

過往的《房地產投資信託基金守則》對房託基金出售、重建、發展物業設有較嚴格限制。金融發展局於2013年發表的研究報告指出 ,發展本港房託基金的市場有助本港確立作為國際資產管理中心的地位。尤其當亞太地區的人口逐漸老化,退休基金對資產證券化產品的需求將持續上升,房託市場將進入快速增長的階段。

研究進一步指出,美國、新加坡以至馬來西亞政府於發展當地的房託市場時,均需要進行一系列的改革,包括放寬監管框架、提供稅務優惠,甚至鼓勵當地的主要退休金計劃投資於房託市場 。

報告建議香港證券及期貨事務監察委員會(證監會)應放寬《房地產投資信託基金守則》內的規定。建議包括,允許房託基金只投資於可產生收入的房地產項目的規定、放寬房託基金不能競投空置土地以作發展用途的限制以及提高用作發展用途的總資產限額。

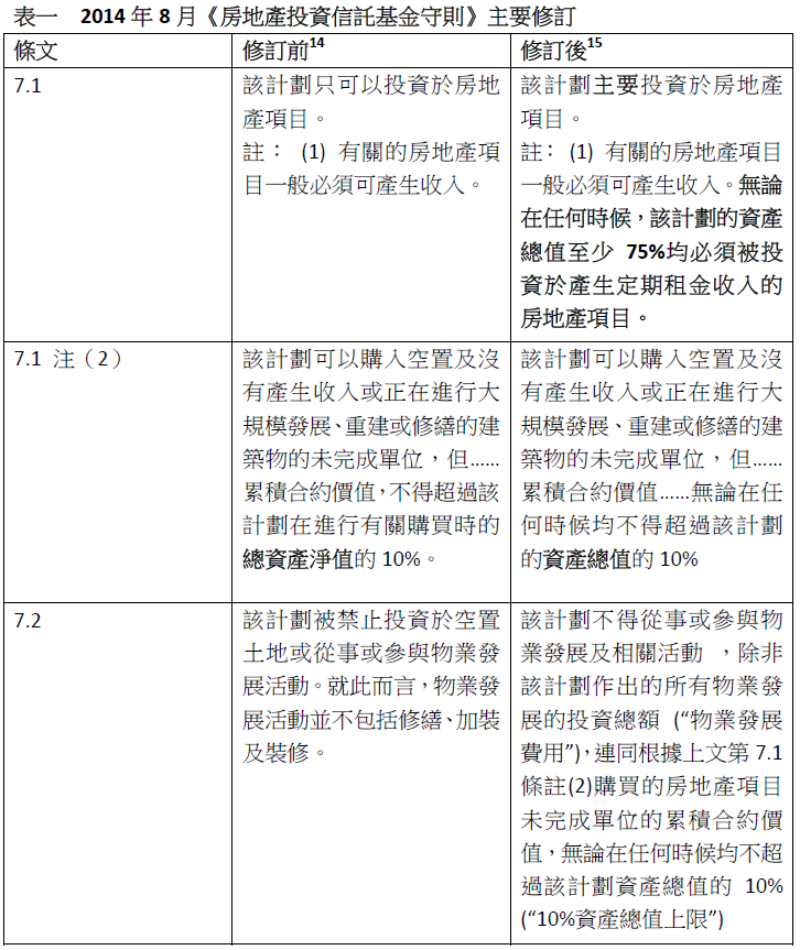

承上述建議,證監會於2014年8月修訂《守則》後,放寬了一系列限制:

上述多項修訂理論上能提高本港房託基金的業務靈活性以至對本港作為房託基金集資中心的吸引力。由2014年至今,本港房託市場總市值由225億美元增至303億美元,不過上市的房託基金的數目未有任何增長,亦未改變領展獨佔房託基金市場過半市值的格局。

相反,領展房託基金於《守則》放寬後,加快其資產流轉的速度,並迅速擴張。自2014年至今已出售28個物業,初步估計合共套現約120億元,並運用新修訂賦予的空間,參與發展地產項目,令地產發展商與房託基金在金融市場上的定位變得模糊,削弱了房託基金提供穩定現金流的能力。

以《守則》就第7.1條注(2) 的修訂為例,以總資產淨值釐定的上限被修改為以資產總值計算,更可能促使房託基金提高借貸水平或涉獵更高風險的業務,削弱了對投資者的保障。事實上,修訂通過後,領展的借貸水平至今已經增加超過一倍,顯示修訂有機會令原本屬於較低風險的投資產品承受更大的財政風險。若本港房託基金未來的發展路向是以吸引退休基金為目標,提高有關產品的風險水平是否最能保障投資者利益的方案,實在有待商榷。

經歷2008年金融海嘯後,各地對具可持續性的投資日益注重。由現時情況可見,修訂對促進房託市場發展效用有限,反而提高了個別房託基金的風險,領展拆售物業的策略,將引來個別及機構投資者加入對屋邨零售設施的競逐,對零售設施市場的穩定性將帶來難以逆轉的改變。

原屬公共資源的屋邨零售設施被轉售予不同買家,對本港各區影響深遠,亦違背當初以房託基金管理有關物業的原意。據報,現時部分物業投機者為縮減持有物業期間的成本,更任由商場的管理每況愈下,令當區居民無法維持其日常生活。

雖然證監會及金融發展局認為放寬《守則》有助提升本港作為房託基金集資中心的地位,但隨之而來的多個社會問題實在有必要得到政府正視,並盡快重新檢討《守則》內的各項原則及條文,真正落實房託市場可持續的發展和監管。

作者: 余朗軒